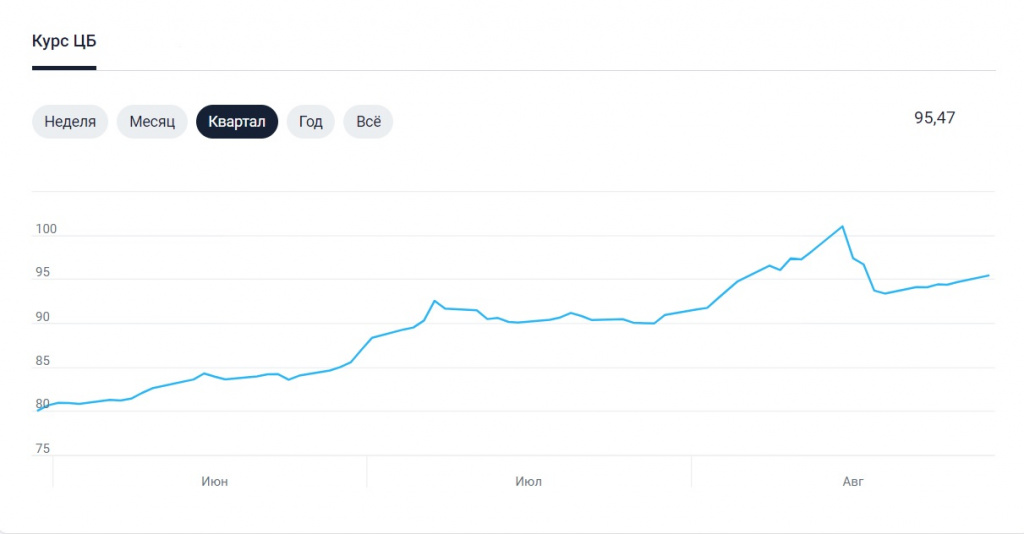

100 рублей за доллар или чего ждать дальше?

Падение курса рубля к доллару США пару недель назад до уровня 100 рублей не могло не вызвать озабоченность у правительства, Государственной Думы и Президента страны. Представителей Банка России попросили дать в парламенте объяснения этому явлению и предложения по устранению такой волатильности курса национальной валюты. Попробуем разобраться в данной ситуации и выяснить, каковы возможности ЦБ РФ влиять на курс рубля в настоящее время.

Основы денежно-кредитной политики ЦБ

Немного теории: денежно-кредитная политика (ДКП) – совокупность мер экономического регулирования денежного обращения и кредита, нацеленных на обеспечение стабильного экономического роста и занятости путем воздействия на уровень и динамику инфляции, кредитную активность, финансовые рынки и инвестиционные процессы в стране, обеспечивающие ее развитие. Говоря проще – это обеспечение целевого уровня инфляции, занятости и темпов экономического роста.

Прародителем ДКП в ее современном виде считают видного экономиста, лауреата Нобелевской премии Милтона Фридмана. В наши дни с его именем ассоциируется определенный тип ДКП, называемый «монетаризм». Монетаристы считают, что темпы роста предложения денежной массы должны соответствовать темпам роста ВВП и уровню спроса на товары и услуги. Если предложение денег будет превышать объем товаров и услуг, то неизбежно возникнут инфляционные процессы. Образно говоря, основное уравнение денежного предложения описывается формулой

MV=PY, где М – объем денежной массы,

V – скорость обращения денег, P – уровень цен, а Y – ВВП страны.

Левая часть уравнения зависит от многих факторов – количества денег в обращении, процентных ставок и т.д. Правая часть зависит от ВВП, который относительно стабилен, а вот инфляция постоянно стремится выскочить за целевые ориентиры. Поэтому центральным банкам приходится постоянно регулировать процентные ставки, чтобы контролировать инфляцию (хотя во многих случаях инфляция носит импортируемый характер и не поддается регулированию, как это было в пандемию).

Процентные ставки

Исторически центральные банки выполняли роль кредитора в последней инстанции, помогая деньгами частным банками. Обычно это делалось в виде учета векселей частных банков, поэтому такая политика получила название «учетная», так же как и ставка. Определение учетной ставки – важнейшая задача центрального банка любой страны. Именно она определяет стоимость кредита, точнее, ставку, по которой банки смогут выдавать кредиты, а эмитенты облигаций – привлекать средства инвесторов под свои облигации.

- Когда ЦБ снижает процентную ставку, опасаясь кризиса в экономике или иных неблагоприятных ситуаций, мы говорим о смягчении денежно-кредитной политики.

- Когда же центральный банк повышает процентную ставку, прежде всего опасаясь разгона инфляции, мы говорим об ужесточении ДКП.

Кстати, изменение процентной ставки влияет на цены облигаций. Если мы купили облигацию, допустим, с купонной доходностью 10%, а центральный банк поднял ставку на 1%, то все эмитенты со сходным кредитным рейтингом будут выпускать облигации с доходностью не 10, а 11%. Если мы захотим продать нашу облигацию до срока погашения, нам придется сделать это не по номиналу, а со скидкой, чтобы новый инвестор мог обеспечить себе доходность не ниже 11%. Если же центробанк понизит ставку на 1%, то эмитенты также снизят доходность до 9%. И если мы захотим продать нашу 10%-ую облигацию, то у нас ее купят с премией – то есть выше номинала.

Операции на открытом рынке и валютные интервенции

Помимо учетной ставки центральные банки также активно используют такой инструмент, как операции на открытом рынке. При угрозе экономического кризиса в 2020 году Федеральная резервная система США накачивала экономику деньгами, выкупая у коммерческих банков государственные облигации на сотни миллиардов долларов в месяц. Логика регулятора понятна –

чем дешевле будет кредит и ниже процентная ставка, чем больше денег будет в распоряжении банков, тем легче предприятиям, мелким предпринимателям взять кредит на развитие бизнеса, создавая тем самым рабочие места. И наоборот, если инфляция нарастает, центральный банк стремится повысить процентные ставки, делая кредит более дорогим, а также продает со своего баланса государственные облигации коммерческим банкам, связывая ликвидность и стараясь обуздать инфляционные процессы.

Еще одним инструмент, которым часто пользуются центральные банки, – это валютные интервенции. Если курс национальной валюты снижается, например, в результате атак спекулянтов, центральный банк продает иностранную валюту, поддерживая тем самым валюту национальную.

Курс доллара в 3 квартале 2023 года. Источник: banki.ru

Борьба с инфляцией в странах Запада и процентные ставки

Триггером для роста инфляции в США и Евросоюзе стали антироссийские санкции, прежде всего в сфере импорта нефти и газа. Пытаясь сломать складывавшуюся в течение десятилетий систему снабжения европейской экономики энергоносителями по трубопроводам (а это самый дешевый вид транспорта), ЕС пришлось нести огромные затраты на создание системы газоналивных морских терминалов, подземных хранилищ и новых трубопроводов. Очевидно, что это подстегнуло инфляционные процессы. В США причины были несколько иные, но и в Америке, и в Европе инфляция достигла рекордных значений за последние 40 лет – в районе 10%.

В борьбе с ней с весны прошлого года по август текущего ФРС США 11 раз повышала процентную ставку с 0,5 до 5,5%. Отметим, что если обычно размер изменения ставки составляет 0,25%, то в данном периоде ставки росли и по 0,75%. То же делал и ЕЦБ.

Самым важным риском для центральных банков при борьбе с инфляцией путем повышения процентной ставки является возможность вызвать кризис, или, по крайней мере, рецессию – спад производства. Если ставки растут, кредит дорожает, а предприятия несут убытки. В США весной этого года жесткая ДКП чуть не вызвала масштабный банковский кризис. Банки вкладывали средства клиентов в гособлигации, которые при падении ставки обесцениваются. При этом происходит такое неприятное явление, как «набеги вкладчиков», – узнав о проблемах банков, где вы открыли депозит, намного превышающий застрахованную сумму, вы, конечно же, побежите в банк снимать деньги любой ценой. Ажиотаж вкладчиков перекинулся на целый ряд региональных банков – Silicon Valley Bank, First Republican Bank и многие другие. Минфин США сразу же выступил с решительным обещанием погасить все депозиты банков, если у них буду отозваны лицензии.

А что у нас?

В ходе санкций активы ЦБ на $300 млд. оказались заморожены, в стране сложился дефицит валюты. Согласно официальным данным ЦБ РФ, инфляция в годовом выражении в России составила 4,4%, и темпы ее прироста продолжают ускоряться. Как считают эксперты ВШЭ, вклад девальвации рубля в темп инфляции может составить 2–3% (однако сам ЦБ считает, что больше). Инфляционные ожидания россиян в расчете на год составляют 11,5% – таких высоких показателей в этом году еще не отмечалось. Как следствие, Центробанк РФ значительно повысил ставку рефинансирования с 8,5 до 12%. Обычно рост ставки способствует росту курса национальной валюты, но не в нынешних условиях. А что касается доллара, то он дорожает ко всем валютам в преддверии заседания ФРС, на котором возможны «ястребиные» высказывания и не исключены очередные повышения ставки. Словесные интервенции о том, что производители химических удобрений будут продавать экспортную выручку на бирже, слегка остудили пыл спекулянтов, но ниже 94 рублей за доллар курс не падает – нужные реальные меры по укреплению рубля: усиление контроля за возвратом валютной выручки экспортеров, причем всех отраслей и ее стопроцентная продажа на бирже. [МП]